A公司(差额征税业务)

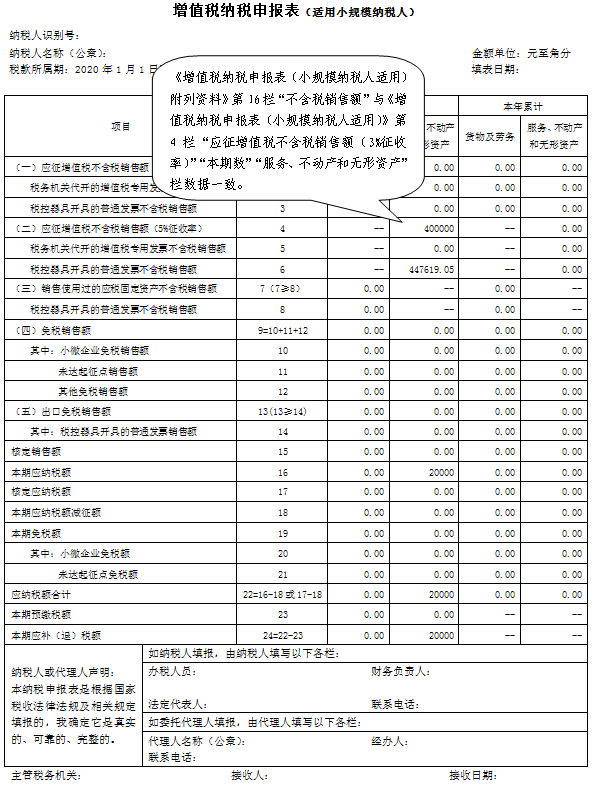

A公司为按季申报的增值税小规模纳税人,提供劳务派遣服务,选择差额征税方式,2020年1月份取得含税收入27万元,2月份未取得收入,3月份取得含税收入20万元,均开具了增值税普通发票,本期发生的差额扣除额为5万元。

(1)增值税计算

该公司对提供的劳务派遣服务选择差额征税方式,征收率为5%。适用5%征收率应税销售收入,不适用减按1%征收率,应仍按5%征收率计算缴纳增值税。

2020年一季度不含税销售额(270000+200000-50000)/(1+5%)=400000元>小微免税标准30万,不能享受小微免税政策。

应征增值税不含税销售额(270000+200000-50000)/(1+5%)=400000元

应纳税额(270000+200000-50000)/(1+5%)*5%=20000元

(2)填报要点

增值税小规模纳税人销售业务有扣除项目的,应填报《增值税纳税申报表(小规模纳税人适用)附列资料》,主表第4栏“应征增值税不含税销售额(5%征收率)”填写扣除后的不含税销售额。

(3)政策依据

《财政部 国家税务总局关于进一步明确全面推开营改增试点有关劳务派遣服务、收费公路通行费抵扣等政策的通知》(财税〔2016〕47号)第一条规定,小规模纳税人提供劳务派遣服务,以取得的全部价款和价外费用为销售额,按照简易计税方法依3%的征收率计算缴纳增值税;也可以选择差额纳税,以取得的全部价款和价外费用,扣除代用工单位支付给劳务派遣员工的工资、福利和为其办理社会保险及住房公积金后的余额为销售额,按照简易计税方法依5%的征收率计算缴纳增值税。

《财政部 税务总局关于实施小微企业普惠性税收减免政策的通知》(财税〔2019〕13号)第一条和《国家税务总局关于小规模纳税人免征增值税政策有关征管问题的公告》(2019年第4号)第一条明确,小规模纳税人发生增值税应税销售行为,合计月销售额未超过10万元(以1个季度为1个纳税期的,季度销售额未超过30万元)的,免征增值税;小规模纳税人发生增值税应税销售行为,合计月销售额超过10万元,但扣除本期发生的销售不动产的销售额后未超过10万元的,其销售货物、劳务、服务、无形资产取得的销售额免征增值税。

《财政部 税务总局关于支持个体工商户复工复业增值税政策的公告》(财政部 税务总局2020年第13号公告)规定,自2020年3月1日至5月31日,除湖北省外,其他省、自治区、直辖市的增值税小规模纳税人,适用3%征收率的应税销售收入,减按1%征收率征收增值税;适用3%预征率的预缴增值税项目,减按1%预征率预缴增值税。